Aujourd’hui, je voudrais te parler de Dave Ramsey, un coach américain spécialisé en finances personnelles qui a aidé des milliers de familles qui croulaient sous les dettes à les rembourser et à sortir de leur situation d’endettement.

Il est évident qu’il y a de grandes différences entre la France et les États-Unis, notamment au niveau des crédits, des dettes ou encore des prêts que les américains peuvent contracter pour financer leurs études, leur maison ou encore leur voiture.

Ceci étant dit, une dette est une dette et pour en sortir il n’existe pas 36 000 solutions. Il faut dépenser moins et gagner plus.

Le duo gagnant, tout le monde le connait. Mais malgré cela, peu sont celles qui l’appliquent à leur situation. Tout simplement parce qu’il semble difficile d’accès, long et pénible.

À côté de ça, les solutions « faciles », comme le fait de faire un crédit pour rembourser ses dettes, de faire un rachat de crédit ou encore d’avoir recours à la consolidation de dettes, semblent être des solutions bien plus alléchantes.

Et pourtant, elles ne le sont pas sur le long terme. Un rachat de crédit ou une consolidation de dettes peut aider dans la gestion des remboursements, mais ce n’est pas une solution en tant que telle. Il faudra tout de même payer ses dettes.

Pour ce qui est de faire un crédit pour rembourser ses dettes : je trouve que c’est une mauvaise idée. En choisissant cette « solution« , on ne fait que s’enfoncer dans la spirale des dettes en ajoutant un autre créancier à payer avec de l’argent que nous n’avons pas sur notre compte en banque.

Pour payer ses dettes rapidement, il faut fonctionner avec méthode. Une méthode solide va nous donner l’aide nécessaire pour payer ses dettes. Elle va aussi nous offrir un cadre et une direction. Même plus besoin de réfléchir. Tout ce qu’il faut faire est l’appliquer.

Fonctionner par méthode permet de mettre en place une stratégie efficace pour sortir des dettes, mais aussi (et surtout) alléger sa charge mentale en suivant une méthode solide sur laquelle on peut se reposer.

Dans cet article, je vais te présenter les 7 « baby steps » – petites étapes – proposées par Dave Ramsey pour sortir de l’endettement, rembourser tous ses crédits, épargner et vivre sereinement avec son argent. Évidemment, je vais adapter sa méthode au contexte français 🇫🇷

Alors, si tu t’es toujours demandé comment se débarrasser de ses dettes rapidement, ou encore ce que tu dois faire entre épargner ou rembourser ses dettes, cette méthode peut t’inspirer !

Les conseils présentés sur le site RICHE AU FEMININ sont à portée générale et ne s’apparentent en aucun cas à une consultation personnalisée. RICHE AU FEMININ n’est pas habilitée à réaliser une consultation personnalisée, sur mesure quant à des conseils en investissements financiers ou relatifs à la souscription de produits d’assurance.

Faut-il rembourser ses dettes ? Oui et le plus rapidement possible

Si tu es en train de lire cet article, c’est que tu veux rembourser tes dettes.

Et tu as bien raison ! Au plus tu attends pour payer tes dettes, au plus tu perds de l’argent.

La faute aux taux d’intérêt que tu paies chaque mois.

Autrement dit, tu paies ce que tu as acheté plus cher que son prix de vente. En te prêtant de l’argent, la banque ou l’organisme de crédit attend à ce que son argent fructifie. Et ça, c’est le travail du taux d’intérêt.

La magie des taux d’intérêt

Prenons l’exemple de Maya.

Si demain Maya contracte un crédit à la consommation (avec un taux annuel à 17,50%) pour s’acheter un robot de cuisine à 1000€, elle le paie en fait 1175€. Même si la mensualité parait dérisoire : 39,2 € par mois, il ne faut pas oublier que Maya va la payer pendant 30 mois. En fin de compte, elle aura payé son robot de cuisine 175€ plus cher que le prix du marché.

Des exemples comme ça, il y en a à la pelle. Derrière chaque crédit à la consommation, crédit auto, crédit renouvelable (ou revolving), crédit personnel, crédit travaux, se tiennent des taux d’intérêt qui alourdissent le coût total du bien qu’on souhaite acheter.

Payer ses dettes ou investir ? La magie des intérêts composés

Imagine un peu ce que Maya pourrait faire avec ces 175€ (et j’irais même plus loin avec ces 1000€ de robot de cuisine) si elle se passait de cet achat. Elle pourrait l’investir en bourse à 8% sur 20 ans et transformer :

- 175€ en 816 € grâce aux intérêts composés*

- 1 000€ en 4 661€ grâce aux intérêts composés*

*Voir le simulateur que j’ai utilisé ici.

Au lieu de contracter une mauvaise dette (une dette qui coûte de l’argent), Maya pourrait l’investir, faire fructifier son argent et devenir plus riche.

Dans mon exemple, j’ai fait le calcul de rentabilité avec uniquement 1000€. Si Maya décidait d’investir 200€ par mois pendant 20 ans, à un taux de 8% ça ferait un total de 109 829€.

Ça fait rêver, non ?

Étape 1 : épargner 1 000 € pour son fond d’urgence

Payer ses dettes ou épargner ? On commence tout de suite par la première étape de Dave Ramsey qui est de te constituer un fond d’urgence ou une épargne de précaution.

Ça parait contre-intuitif, je sais. Lorsqu’on veut payer ses dettes le plus rapidement possible, on a tendance à vouloir mettre le moindre euro de disponible dans le remboursement de ses crédits.

Dave Ramsey, considère cette stratégie comme une mauvaise idée. Et je dois dire que je suis du même avis que lui.

Reprenons l’exemple de Maya.

Maya, n’as pas d’épargne de précaution ou de fond d’urgence de disponible.

Que fera-t-elle demain si la voiture qu’elle utilise pour aller travailler tombait en panne ? Comment payera-t-elle ses réparations si elle n’as pas d’argent de côté ?

Malheureusement, Maya devrait se tourner vers des « solutions » qui n’en sont pas :

- faire un crédit à la consommation

- emprunter de l’argent à un proche ou à un parent

- utiliser son découvert autorisé, son découvert non autorisé, ou faire un crédit

👉 Payer ses dettes ou épargner ? Excellente question ! J’y réponds dans un article juste ici.

Bref, aucune de ces solutions n’est bonne. Parce qu’elle emprunte de l’argent qu’elle n’a pas et qu’elle ne peut pas rembourser.

Donc avant de mettre tous ses efforts pour payer ses dettes, Dave Ramsey recommande de mettre au moins 1000 € de côté. Là aussi, je partage son avis.

Ce fond d’urgence sera destiné à payer les pépins de la vie qu’on ne peut pas prévoir (appareil qui tombe en panne, frais médicaux non pris en carte, régule d’eau ou électricité, accident de voiture, etc).

Pour t’aider à bien faire la différence entre les dépenses imprévues (celles que je viens de citer) et toutes les autres que tu peux prévoir (Noël, rentrée scolaire, visite chez le vétérinaire, anniversaire, impôt, charges diverses, etc), tu peux lire cet article. Je t’explique comment prévoir l’imprévisible et surtout comment honorer toutes tes dépenses chaque mois.

Étape 2 : payer ses dettes plus rapidement avec la méthode boule de neige

La deuxième étape de Dave Ramsey est de payer toutes ses dettes (à l’exception du crédit immobilier) avec sa méthode boule de neige.

Cette méthode consiste à payer ses dettes dans un ordre bien particulier : de la plus petite à la plus grande (sans prendre compte le taux d’intérêt).

Pour l’appliquer, il suffit de classer ses dettes (crédit à la consommation, crédit renouvelable, crédit personnel, crédit auto, crédit étudiant, etc.) dans un tableau du plus petit montant au plus grand montant (sans prendre en compte le taux d’intérêt).

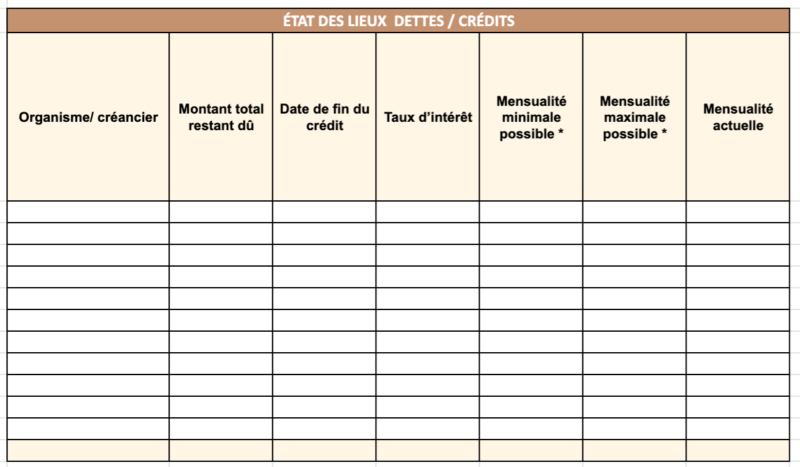

Afin de n’oublier aucun élément, voici les informations à noter dans le tableau, pour chacune de ses dettes :

- Organisme bancaire, ou de financement, créancier

- Montant total restant dû

- Date de fin du crédit

- Taux d’intérêt

- Mensualité minimun possible chaque mois

- Mensualité maximale possible possible chaque mois

- Mensualité actuelle

- Optionnel : conditions particulières du contrat

Une fois toutes ses dettes listées, il suffit de commencer par payer la plus petite dette en premier. Afin de la solder le plus rapidement possible, Dave Ramsey suggère d’augmenter la mensualité de la plus petite dette et diminuer les mensualités des autres dettes.

L’objectif étant de payer ses dettes le plus vite possible, il est possible dans le même temps d’augmenter sa capacité de remboursement de dettes en essayant de gagner plus d’argent.

Dans cet article, je propose plusieurs idées pour augmenter ses revenus facilement, sans sortir de chez soi.

Une fois la plus petite dette payée (bravo🎉), on va pouvoir passer au remboursement de la deuxième dette.

Pour cela, il suffit de transférer le montant du premier crédit remboursé à la deuxième dette. Si besoin, on peut aussi monter la mensualité maximale sur ce deuxième crédit.

Et ainsi de suite. À chaque dette remboursée, on aura de plus en plus d’argent pour payer les mensualités de la suivante. C’est pour cette raison que Dave Ramsey l’appelle la méthode boule de neige.

Avec cette solution, on sera capable de solder tous tes crédits un à un.

Au fait, je voudrais m’assurer d’une chose. Si tu te demandes comment payer ses dettes sans argent, dis-toi bien que c’est impossible. Chaque dette contractée doit être payée auprès d’un organisme de crédit ou de la banque.

Il n’y a donc pas de solution miracle.

La seule solution est de payer ses dettes et ce le plus rapidement possible, afin de pouvoir profiter pleinement de son argent pour s’offrir les choses qui compte réellement pour soi.

Étape 3 : mettre de côté 3 à 6 mois de dépenses mensuelles ou de salaire de côté

Rembourser ses dettes ET épargner.

Dans l’étape 1, nous avons vu que Dave Ramsey recommande d’épargner 1000€ pour commencer son fond d’urgence ou son épargne de précaution.

Tu te doutes qu’il ne souhaite pas qu’on s’arrêter là 😉

Afin de faire face à tous les pépins de la vie et en même temps s’assurer la sérénité d’esprit et financière que nous méritons, nous devons nous constituer un fond d’urgence qui nous ressemble.

Chaque épargne de précaution est personnelle. Le montant d’argent qu’on va mettre de côté dépend de notre situation personnelle, professionnelle et émotionnelle. Le principe de ce fond d’urgence est qu’il soit en mesure de satisfaire nos besoins en cas de perte de travail ou de vrais imprévus.

Pour déterminer le montant qui nous correspond, voici les bonnes questions à se poser:

Toutes les réponses à ces questions vont nous permettre de déterminer le montant idéal de notre fond d’urgence.

Au niveau de la somme, il y a deux écoles:

- mettre 3 à 6 mois de salaire de côté

- mettre 3 à 6 mois de dépenses mensuelles essentielles de côté (loyer, assurances, abonnement, santé, alimentation, etc)

Personnellement, j’ai une préférence pour l’option numéro 2 : dépenses mensuelles essentielles. Je trouve que cette approche est plus proche de nos besoins réels.

Chaque épargne de précaution est personnelle. C’est pour cette raison que tu ne dois pas appliquer une formule toute faite qui ne te correspond pas.

Si Maya est en CDI, qu’elle a droit au chômage et que son emploi est en forte demande, elle aura besoin de mettre de côté une somme d’argent différente qu’un indépendant (qui n’as pas accès aux mêmes droits ou à la même sécurité d’emploi).

Où épargner son fond d’urgence ?

L’argent qu’on va épargner sur un fond d’urgence doit être disponible et sécurisé. Parmi les supports qui rencontrent ces deux critères, il y a :

👉 Livret A

👉 LDDS

👉 LEP

👉 Livret Jeune (si éligible)

👉 Éventuellement assurance vie sur fond euros (si retrait rapide )

Un mix de différents supports est possible. À toi de voir où tu souhaites placer ton épargne.

Étape 4 : investir 15% de ses revenus

Payer ses dettes et/ou investir ? Si tu as bien suivi les étapes de Dave Ramsey, à ce stade toutes les dettes sont payées ou en cours de paiement/remboursement. L’épargne de précaution se complète à la hauteur de nos besoins.

C’est le moment de passer à l’étape suivante !

Pour Dave Ramsey, l’étape suivante est d’investir son argent et de le faire fructifier, notamment avec l’investissement boursier.

⚠️ Rappel :

Forme-toi avant d’investir ton argent

L’argent que tu investis doit être de l’argent que tu peux perdre

N’investis que l’argent dont tu n’as pas besoin

N’investis que dans ce que tu comprends ⚠️

Forme-toi encore et encore. Tu es responsable de tes choix et de ton argent.

En France, un des support d’investissement le plus utilisé par les français 🇫🇷 est L’assurance vie (enveloppe fiscale).

Avec ce support, il est possible d’investir son argent en bourse dans des actions ou des obligations à travers des unités de compte et/ou des fonds en euros. Il est possible de le faire soit même en gestion libre ou de le déléguer avec la gestion pilotée.

À chacune de choisir son degrés de risque. Au plus le risque est élevé, au plus les rendements peuvent l’être.

Il est possible d’ouvrir plusieurs assurances vie et de tester plusieurs types de placements et donc de risques.

Dave Ramsey conseille d’investir au moins 15% de ton argent dans ce genre de fond.

Pour ma part, je pense que chacune doit investir ce qu’elle souhaite selon sa stratégie financière à elle !

Étape 5 : épargner pour les études de ses enfants

C’est à ce moment là que Dave Ramsey suggère de penser aux enfants. L’idée n’est surtout pas retomber dans des dettes et des crédits à la consommation, des crédits étudiants ou encore les crédits auto pour financer les études de nos enfants, leur installation ou encore leur permis de conduire.

Même s’ils sont prêts à s’impliquer, qu’ils épargnent tout leur argent de poche et qu’ils promettent qu’ils trouveront un job étudiant dès leurs 18 ans, dans les faits il est important de bien se préparer.

Si aujourd’hui tu es parent, il est possible de faire une rapide estimation de l’enveloppe budgétaire dont il pourrait avoir besoin (coût de la vie, frais de scolarité, installation, hébergement, etc). Je sais qu’il est difficile de se projeter, surtout si ton enfant est encore très jeune.

Même si le coût de la vie aura évolué d’ici-là, cette estimation permet de te donner un premier curseur. Ensuite, libre à toi de commencer à épargner et investir ➡️ sur le support que tu souhaites.

Étape 6 : rembourser son crédit immobilier

Si tu as méticuleusement suivi la méthode de Dave Ramsey, normalement la seule dette qui pourrait rester à ce stade est le crédit immobilier.

L’objectif pour cette sixième étape est de se débarrasser de cette dette le plus rapidement possible. Pourquoi ? Parce que tout est sous contrôle :

- Les mauvaises dettes sont payées

- Tout ce qu’il faut est mis en place pour les enfants (épargne, investissement, etc)

Il ne reste donc plus qu’à payer cette dernière grosse dette : le crédit immobilier.

Dave Ramsey, conseille d’augmenter la capacité de remboursement afin de payer le moins de taux d’intérêt possible et de vivre sans aucune dette à payer.

Cette étape n’est pertinente que si le taux d’intérêt du crédit immobilier est élevé et que si ce remboursement s’inscrit dans une démarche réfléchie de stratégie financière globale.

👉 Pour augmenter tes revenus et arrondir tes fins de mois, tu peux lire cet article

Étape 7 : donner de son temps et de son argent

Payer ses dettes, c’est s’enrichir ! La dernière des 7 « Baby steps » de Dave Ramsey, est de faire du bien autour de soi et de donner de l’argent et/ou de son temps à des oeuvres qui nous tiennent à coeur.

« Non mais attends Sophie, je n’ai pas fait autant d’efforts pour donner mon argent aux autres. «

Je peux te comprendre.

Il a été prouvé par des études sociologiques que le don d’argent ou de temps est extrêmement bénéfique pour notre bonheur personnel.

Donner 5 euros à une personne donne plus de satisfaction personnelle (et de bonheur) que de dépenser ces 5 euros pour soi-même (étude anglophone ici).

En plus, en donnant de l’argent à des oeuvres caritatives, des déductions d’impôts sont possibles.

Payer ses dettes : 7 étapes pour vivre librement

Tu connais maintenant les 7 étapes de Dave Ramsey pour payer ses dettes appliquées au contexte français.

Sophie

Lambert

Le problème avec ce plan, c’est que si on a besoin du fond d’urgence pour un problème à régler, le fond d’urgence disparaît et tout est à recommencer, non?

Hanitriniaina Francine

Merci beaucoup pour les conseils.

Esther

Merci pour cet article je vais appliquer les 7 conseils j’ai aimé l’article il m’a permis de me remotiver